Финансовые показатели

Чистый оборотный капитал (NWC) – Чистый оборотный капитал (Чистый рабочий капитал, Net Working Capital, NWC) – разность между величиной текущих активов и текущих обязательств.

Данный показатель характеризует величину оборотного капитала, свободного от краткосрочных (текущих) обязательств, т.е. долю оборотных средств компании, которая профинансирована из долгосрочных источников и которую не надо использовать для погашения текущего долга. Рост величины NWC означает повышение ликвидности компании и увеличение ее кредитоспособности. В то же время, слишком большие значения оборотного капитала могут сигнализировать о неэффективной финансовой политике компании, которая приводит к снижению рентабельности (например, выбор долгосрочных, но более дорогих источников финансирования; неоправданное снижение кредиторской задолженности и т.п.).

Формула расчета:

NWC = Текущие активы – Текущие обязательства

Коэффициент текущей ликвидности (Current Ratio, CR) – финансовый коэффициент, равный отношению текущих активов и текущих обязательств компании.

Рассчитывается по данным баланса фирмы как частное от деления текущих активов на текущие обязательства и показывает достаточно ли у предприятия средств, которые могут быть использованы для погашения краткосрочных обязательств. Является одним из показателей ликвидности компании, характеризующим ее способность выдерживать быстротечные изменения в рыночной конъюнктуре и бизнес-среде, такие как задержки платежей со стороны покупателей, колебания продаж, непредвиденные расходы или требования немедленной уплаты задолженностей.

Как правило, считается, что данный коэффициент не должен быть меньше 1, однако рекомендованные значения могут существенно меняться в зависимости от отрасли, страны и других условий.

Формула расчета:

Быстрая ликвидность (QR)

Коэффициент быстрой ликвидности (коэф. лакмусовой бумажки, Quick Ratio, Acid Test Ratio, QR) – финансовый коэффициент, равный отношению высоколиквидных текущих активов и текущих обязательств компании.

Рассчитывается по данным баланса фирмы как частное от деления суммы денежных средств, краткосрочных инвестиций и дебеторской задолженности на на текущие обязательства. Характеризует способность компании отвечать по своим текущим обязательствам с использованием наиболее ликвидных (обращаемых в деньги) активов.

Формула расчета:

Коэффициент рентабельности собственного капитала (ROE)

коэффициент рентабельности собственного капитала (Return On Equity, ROE) – отношение чистой прибыли компании к среднегодовой величине акционерного капитала.

Рентабельность собственного капитала характеризует доходность бизнеса для его владельцев, рассчитанную после вычета процентов по кредиту (т.е. чистая прибыль, в отличие от таких показателей, как ROA или ROIC, не корректируется на сумму процентов по кредиту).

Формула расчета:

Существуют некоторые другие варианты расчета данного коэффициента. В частности, в расчете может использоваться не чистая прибыль, а прибыль до налога. Кроме того, иногда вместо ROE используется показатель рентабельности обыкновенного акционерного капитала (Return On Common Equity, ROCE), в этом случае формула показателя выглядит следующим образом:

Во всех случаях при расчете данного коэффициента предполагается использование данных из годовых отчетов о прибылях и убытках. Если при расчете используется квартальная или другая отчетность, то коэффициент должен быть умножен на число периодов отчетности в году.

Коэффициент рентабельности активов (ROA)

Коэффициент рентабельности активов (Return On Assets, ROA) – отношение чистой прибыли компании без учета процентов по кредитам к ее суммарным активам.

Коэффициент рентабельности активов характеризует способность руководства компании эффективно использовать ее активы для получения прибыли. Кроме того, этот коэффициент отражает среднюю доходность, полученную на все источники капитала (собственного и заемного).

Формула расчета:

где: Проценты – проценты по кредитам (из отчета о прибылях и убытках);

Ставка налога – предельная ставка налога на прибыль, т.е. ставка, по которой будет облагаться дополнительный доход компании;

Средние суммарные активы – среднегодовая величина суммарных активов компании (определяется как сумма активов на начало и на конец года, деленная пополам)

Проценты по кредитам прибавляются к чистой прибыли компании для того, чтобы исключить их учет из коэффициента. Это позволяет сделать его расчет независимым от способа финансирования деятельности и облегчает сравнение показателей рентабельности разных компаний. Поскольку в отчете о прибылях и убытках начисленные проценты не только уменьшают значение чистой прибыли, но и обеспечивают снижение налоговых выплат (на сумму равную Проценты * Ставка налога), то для правильного их учета необходимо скорректировать сумму процентов и данной формуле, для этого используется коэффициент (1- Ставка налога).

На практике иногда используются и другие варианты расчета ROA. Иногда в качестве числителя в коэффициенте применяется прибыль до налогов и процентов (EBIT). При еще одном, довольно распространенном варианте расчета, вместо прибыли без учета процентов используется просто чистая прибыль. Следует учитывать, что в последнем случае компании, финансируемые за счет заемного капитала будут выглядеть менее рентабельными, чем компании, финансируемые за счет собственного капитала, хотя реальная их эффективность может быть одинаковой.

Во всех случаях при расчете данного коэффициента предполагается использование данных из годовых отчетов о прибылях и убытках. Если при расчете используется квартальная или другая отчетность, то коэффициент должен быть умножен на число периодов отчетности в году.

Коэффициенты рентабельности

Первые три показателя оценивают рентабельность оборота при реализации продукции. Для получения значений в процентах необходимо умножить значение коэффициента на 100%.

Рентабельность валовой прибыли (GPM) – другое название этого коэффициента – Gross margin ratio. Демонстрирует долю валовой прибыли в объеме продаж предприятия.

Рассчитывается по формуле: GP/NS = Валовая прибыль/Суммарная выручка.

Рентабельность операционной прибыли (ОPM) – демонстрирует долю операционной прибыли в объеме продаж.

Рассчитывается по формуле: ОP/NS = Операционная прибыль/Суммарная выручка.

Рентабельность чистой прибыли (NPM) – демонстрирует долю чистой прибыли в объеме продаж.

Рассчитывается по формуле: NI/NS = Чистая прибыль/Суммарная выручка.

Следующие 4 коэффициента оценивают рентабельность капитала, вложенного в предприятие. Расчет производится для годового периода с использованием среднего значения соответствующих статей активов и пассивов. Для расчета за период менее одного года, значение прибыли умножается на соответствующий коэффициент (12, 4, 2), и используется среднее за период значение оборотных активов. Для получения значений в процентах, также как и в предыдущих случаях, необходимо умножить значение коэффициента на 100%.

Рентабельность оборотных активов (RCA) – демонстрирует возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства.

Рассчитывается по формуле: NI/СА = Чистая прибыль/Оборотные средства.

Рентабельность внеоборотных активов (RFA) – демонстрирует способность предприятия обеспечивать достаточный объем прибыли по отношению к основным средствам компании. Чем выше значение данного коэффициента, тем более эффективно используются основные средства.

Рассчитывается по формуле: NI/FА = Чистая прибыль/Основные средства.

Рентабельность активов (Рентабельность инвестиций) (ROI) – в отношении данного показателя возникла небольшая терминологическая путаница. В дословном переводе с английского, название данного показателя звучит как «рентабельность инвестиций», хотя, как следует из формулы, ни о каких инвестициях речи не идет.

Рассчитывается по формуле: NI/ЕА = Чистая прибыль/Суммарные активы.

Рентабельность собственного капитала (ROE) – позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Обычно этот показатель сравнивают с возможным альтернативным вложением средств в другие ценные бумаги. Он показывает, сколько денежных единиц чистой прибыли «заработала» каждая единица, вложенная собственниками компании.

Рассчитывается по формуле: NI/ЕQ = Чистая прибыль/Совокупный собственный капитал.

Коэффициент оборачиваемости дебиторской задолженности (RT)

Коэффициент оборачиваемости дебиторской задолженности (Receivables Turnover, RT) – финансовый показатель, рассчитываемый как отношение оборота компании к среднегодовой величине дебиторской задолженности.

Формула расчета:

где: Объем продаж – годовой оборот компании;

Средн. дебиторская задолженность – среднегодовое значение дебиторской задолженности (обычно определяется как сумма на начало и на конец года, деленная пополам, хотя возможно и более детальное изучение ее изменений в течение года)

RT показывает насколько эффективно компания организовала работу по сбору оплаты для свою продукцию. Снижение данного показателя может сигнализировать о росте числа неплатежеспособных клиентов и других проблемах сбыта, но может быть связан и с переходом компании к более мягкой политике взаимоотношений с клиентами, направленной на расширение доли рынка. Чем ниже оборачиваемость дебиторской задолженности, тем выше будут потребности компании в оборотном капитале для расширения объема сбыта.

Широко распространен еще один вариант данного показателя, выражающий оборачиваемость дебиторской задолженности как среднее число дней, требуемое для сбора долгов. Этот вариант показателя называется Период сбора дебиторской задолженности (Collection Period, CP) и рассчитывается по следующей формуле:

При использовании данных отчета о прибылях и убытках не за год, а за другой период, значение объема продаж должно быть соответствующим образом скорректировано.

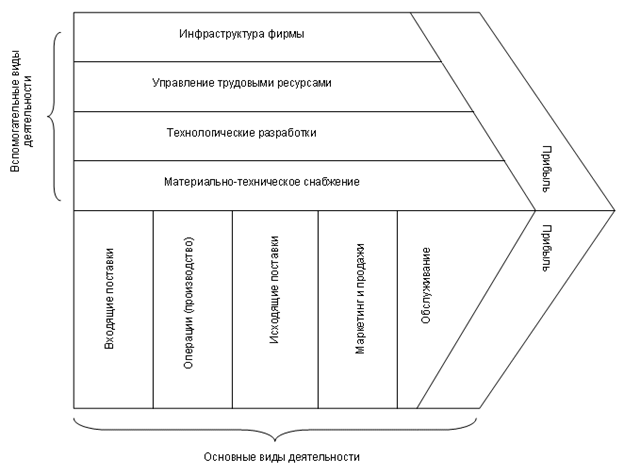

Цепочка создания ценности (Value Chain)

Цепочка создания ценности (Value Chain) – это инструмент анализа потенциальных источников предоставления большей ценности потребителям и выявления эффектов синергизма. Ценностная цепь включает в свой состав все виды деятельности организации (звенья цепи), направленные на создание ценности для потребителя. В классической модели организации эти виды деятельности включают разработку, производство, маркетинг, сбыт и поддержку ею своих продуктов. Эти виды деятельности группируются на

основные виды деятельности (входная логистика — обеспечение производственных операций всем необходимым; производственные операции — выпуск готовых продуктов; выходная логистика — обращение с готовыми продуктами; маркетинг, включая сбыт, и услуги)

поддерживающие виды деятельности (инфраструктура организации — обеспечение эффективного управления, финансы, управление людскими ресурсами, технологические разработки, закупки, предполагающие приобретение всего необходимого для ведения основной деятельности).

Поддерживающие виды деятельности касаются ведения всех основных видов деятельности. В более детальной модели организации каждая из девяти видов ее деятельности в свою очередь может быть конкретизирована — например, маркетинг — по его отдельным функциям: проведение маркетинговых исследований, продвижение продукта, маркетинговая разработка нового продукта и т.д. Задача заключается в проверке издержек и выходных параметров каждого из девяти видов деятельности и поиске путей их совершенствования. Путем сравнения этих данных с данными конкурентов выявляются пути завоевания конкурентных преимуществ.

Таким образом, каждый вид деятельности должен быть проанализирован под углом зрения предоставления благ потребителю и определения, в какие затраты это выливается.

Обычно цепочку создания ценности представляют в виде схемы.

Предложенное Майклом Портером представление Цепочки создания стоимости (Value Chain) выделяет несколько общих активностей, которые могут быть далее разбиты на более детальные активности (и компетенции, соответствующие этим активностям). Так, Маркетинг может включать в себя маркетинговые исследования, тестирование рынка, рекламную деятельность, продвижение, ценообразование и отношения с дилерами.

Цель всех активностей в цепочке создания стоимости – предложить покупателю такой уровень ценности созданного продукта или услуги, который превышает затраты на осуществление этих активностей. Разница между созданной стоимостью и понесенными затратами есть прибыль компании.

Первичные активности:

Входящая Логистика: получение и хранение сырья и его последующая доставка к месту производства по требованию

Производство (Операции): процесс трансформирования входящих ресурсов в законченный продукт или услугу

Исходящая Логистика: хранение и доставка законченных товаров

Маркетинг и Продажи: определение покупательских потребностей и генерирование продаж

Сервис: поддержка покупателей и постпродажный сервис

Поддерживающие активности:

Инфраструктура: организационная структура, системы контроля, корпоративная культура и т.п.

Управление персоналом: поиск и наем персонала, его обучение, развитие и мотивация

Разработка Технологий: разработка технологии для поддержки создающих стоимость активностей

Закупки: покупка сырья и материалов, оборудования и т.п.